|

Pero, ya que tiene tiempo, sigue pensando, y las dudas lo van embargando. ¿Qué tipo de comisión le conviene, la vieja, por sueldo, o la nueva, por saldo?

Sueldo o saldo ¿acaso alguien se lo ha explicado?

Aquí lo hacemos. Y de paso, le daremos más información sobre esa entidad, la AFP, que lo tiene parado en la cola, pero que no demora en recabar mes a mes el porcentaje del dinero que usted gana, para garantizarle una jubilación.

¿Cuán bien administran su dinero las AFP? ¿Cuán razonable es lo que le cobran por hacerlo? ¿Cómo compara eso con los costos en otros países? ¿Cuán buena va a ser su jubilación? Y finalmente, ¿sueldo o saldo?

Lo que puede decirse es que la deficiencia de la campaña de información para explicar a la gente la diferencia en los sistemas de cobro de comisiones, fue escandalosa. ¿Quién es el culpable de esa negligencia, la SBS (superitendencia de banca, seguros y AFP) o las propias AFP?

Como era de esperar, se tiran la pelota entre sí. Nosotros, sin grandes posibilidades de error, podemos suponer que los dos están en falta. Aunque el hecho es que usted es cliente de las AFP, le paga a ellas y no a la SBS, que es regulatoria.

La disputa llevó a que algunos congresistas pidieran la cabeza del ministro de Economía, Luis Castilla, o la del superintendente de la SBS, Daniel Schydlowsky. Otros acusaban a las AFP de informar mal a propósito para que la reforma no tenga éxito, pues aparentemente no les conviene. Eso afirmó, por ejemplo, la SBS.

Las AFP, mientras tanto, fueron las primeras en pedir una prórroga del plazo para que los afiliados puedan quedarse bajo el viejo régimen de cobro de comisiones por sueldo. Para ellas, la fórmula es: a más plazo, menos cambio de sueldo a saldo.

Ventajas y desventajas

La nueva modalidad de cobro de comisiones – la de saldo– coloca al afiliado y a las AFP bajo las mismas reglas de juego. Bajo el antiguo esquema de sueldo, como la comisión se calculaba sobre el ingreso del afiliado, si el fondo tenía pérdidas no perjudicaba a la AFP que seguiría cobrando de todos modos, mes a mes.

Por eso el Gobierno aplicó el nuevo sistema de la comisión por saldo, para que la AFP y el afiliado estén en el mismo barco: si pierde uno, pierde el otro.

Bajo el sistema de saldo, la comisión se cobra en un porcentaje anual del fondo acumulado por cada uno de los afiliados. De este modo, si debido a malos negocios el fondo se reduce, las AFP cobrarán menos. En cambio, si la rentabilidad es elevada las AFP tendrán mayores ingresos por comisiones.

Pero la modificación de la ley estableció que, para calcular la comisión por saldo, las AFP no podrán tocar los fondos acumulados por los afiliados hasta la fecha. Sólo se podrá cobrar por el dinero que generen los afiliados a partir de la entrada en vigencia de la nueva modalidad de cobro.

Para no perjudicar a las AFP nació la idea de un híbrido. Se llama comisión mixta y es la que lo tiene a usted haciendo cola. Es una transición entre la comisión por flujo, o sueldo; y la comisión por saldo, calculada a partir del fondo de cada afiliado.

Al empezar, la comisión mixta representa muy pocos cambios: el 90% la compone la comisión por sueldo, y 10% la comisión por saldo. La relación cambiará paulatinamente, hasta que dentro de diez años será enteramente una comisión sobre el saldo del fondo acumulado.

Así son las cosas. Ahora, ¿cuál de los dos sistemas es mejor para usted?

Si uno revisa las recomendaciones de los economistas, concluirá de inmediato que la economía es cualquier cosa menos una ciencia exacta.

Por ejemplo, el economista de la Universidad del Pacífico, Jorge Gonzales Izquierdo, fue uno de los críticos del mecanismo de saldo. Según él, porque al cobrarse del fondo que el afiliado reúne para su futura jubilación, “reduce, en términos relativos, la pensión futura”.

La diferencia, entonces, se produce al momento en que el afiliado paga la comisión. Si lo hace con su fondo, el impacto se producirá cuando esté jubilado, y si lo hace con su sueldo, lo notará mientras sea un trabajador activo.

“Yo prefiero que me bajes el consumo hoy, porque trabajo, a que me lo bajes mañana, cuando ya estoy viejo”, opinó el especialista.

El superintendente de la SBS, Daniel Schydlowsky, tiene la visión opuesta.

“Hoy día [con la comisión por sueldo, o flujo] tú no sabes cuánto te rinde tu AFP”, señaló Schydlowsky a IDL-R.

“En este sistema prepagas, hasta el día de tu jubilación, por la administración de tu aporte mensual, lo que hace imposible que sepas el costo neto del servicio. [El nuevo mecanismo representa] Ciertamente un cambio positivo que mostrará sus resultados en el largo plazo”, añadió.

Pero el hecho de pagar a las AFP con el saldo trae aparejado otro problema, acaso más grave: ¿qué pasa cuando el afiliado no está trabajando?

En una economía informal, como la nuestra, en la que son pocos los afiliados que tienen la dicha de aportar a su fondo durante toda la etapa laboral, bajo el nuevo esquema las AFP seguirían cobrando sus comisiones, porque se descuentan del fondo acumulado.

Ahora, como el cobro se efectúa sobre el fondo acumulado, no importa que un afiliado no aporte, pagará de todos modos.

Pero lo fundamental es tener claro lo siguiente: el viejo modo de cobrar las comisiones no existirá más, salvo para quienes están en él y quieren quedarse. Ninguno de los nuevos afiliados podrá acogerse a él. Por lo tanto, a mediano plazo, la inmensa mayoría, sino todos los afiliados a las AFP estarán bajo el sistema de saldo.

El punto a favor de la comisión por saldo es que con ella, el afiliado pasa a un régimen en el que paga por servicio prestado –a diferencia del antiguo pago por adelantado-, y así puede conocer el costo neto del servicio: rentabilidad del fondo menos la comisión cobrada.

Además, el nuevo sistema incentiva a las AFP a lograr mejores rendimientos financieros, porque su ganancia dependerá directamente de ello.

El objetivo es que la gente empiece a elegir su AFP en función al indicador de rentabilidad menos comisión, y no por los regalos de los promotores. Entonces se podrá hablar de una competencia por calidad de servicio y no por publicidad.

Otro hecho importante, que usted en la cola debe tener presente, es que hasta hoy nuestro país tuvo, en promedio, las comisiones más caras de Latinoamérica. Y es probable que las siga teniendo mientras en lugar de un mercado competitivo haya uno concentrado y oligopólico.

Competencia

La regla es simple, como sucedería en cualquier mercado: cuanto más compitan las administradoras por adquirir afiliados, la probabilidad de que las comisiones bajen es mayor. Pero eso no ha ocurrido. ¿Por qué?

La Asociación de Administradoras de Fondos de Pensión (AAFP) nos dio su particular versión. “Lo que pasa es que es un negocio caro porque hay pocos afiliados”, sostuvo el gerente general de la AAFP, Fernando Muñoz-Najar.

Pero esa afirmación no es correcta. Para comprobarlo basta analizar el ROE o rentabilidad financiera de las AFP, uno de los indicadores económicos más determinantes para una empresa.

El ROE señala la rentabilidad obtenida por una empresa en relación a su capital. Si el capital de una empresa es de 100 y se tiene una ganancia de 5, entonces el ROE es el 5%. Mientras más alto el ROE, más rentable es una empresa.

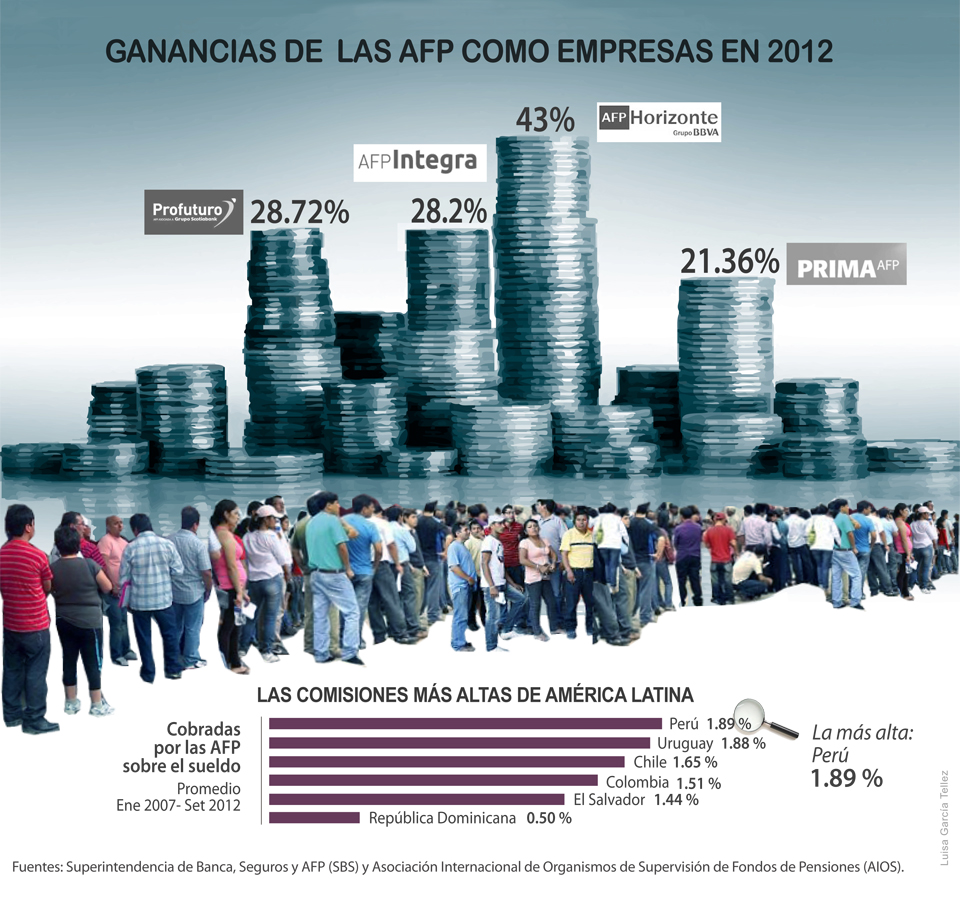

Según la Escuela de Gestión y Economía Gerens, en el 2011, las 500 empresas con mayores ingresos del país tuvieron, en promedio, un ROE del 24%. Las AFP tuvieron un en promedio del 25,6% en el 2011, y del 28,4% en el 2012, según la SBS.

“Lo que ellos dicen es: ‘nuestras comisiones son altas porque los costos son muy altos’, pero si los costos fueran tan altos, en realidad la rentabilidad sería del 10%”, y no es así, indicó Jorge Rojas, doctor en Economía por la Universidad de Illinois.

El asombro crece cuando se comparan estos resultados con el negocio por excelencia de los grupos financieros: los bancos. En el caso de Holding Continental su AFP, Horizonte, tuvo un ROE de 43% en el 2012, frente a un 33,08% del BBVA Banco Continental. Para Scotia Peru Holdings, la situación no fue muy diferente: Profuturo AFP obtuvo un ROE de 28,72%; y Scotiabank, 19,22%.

En el caso de Credicorp, de los Romero, entre su banco y su AFP las cosas fueron más parejas:22,41% para el BCP y 21,36% para Prima AFP.

En promedio, las tres AFP vinculadas a un banco tuvieron un ROE de 31%, frente a un 24, 9% de los bancos con los que comparten el mismo grupo financiero.

“La economía de libre mercado predice esto: si hay un mercado con ROE del 25%, deberían entrar más competidores para aprovechar tanta ganancia. Donde hay mucha ganancia va a haber más inversión, y la rentabilidad [sobre patrimonio o ROE] va a bajar, pero no baja”,precisó Pedro Francke, economista de la PUCP.

No baja porque curiosamente en nuestro Sistema Privado de Pensiones (SPP) nunca se cumplió esta regla. Por más rentabilidad sobre patrimonio que se reportó, ningún grupo económico se atrevió, antes de la reforma, a competir en el mercado oligopólico de las cuatro AFP.

Ese es un punto a favor de la nueva ley: que permitió el ingreso de la AFP Hábitat, ganadora de la licitación de diciembre.

(Patricio Ortega y Luisa García/IDL - REPORTEROS)

No hay comentarios:

Publicar un comentario